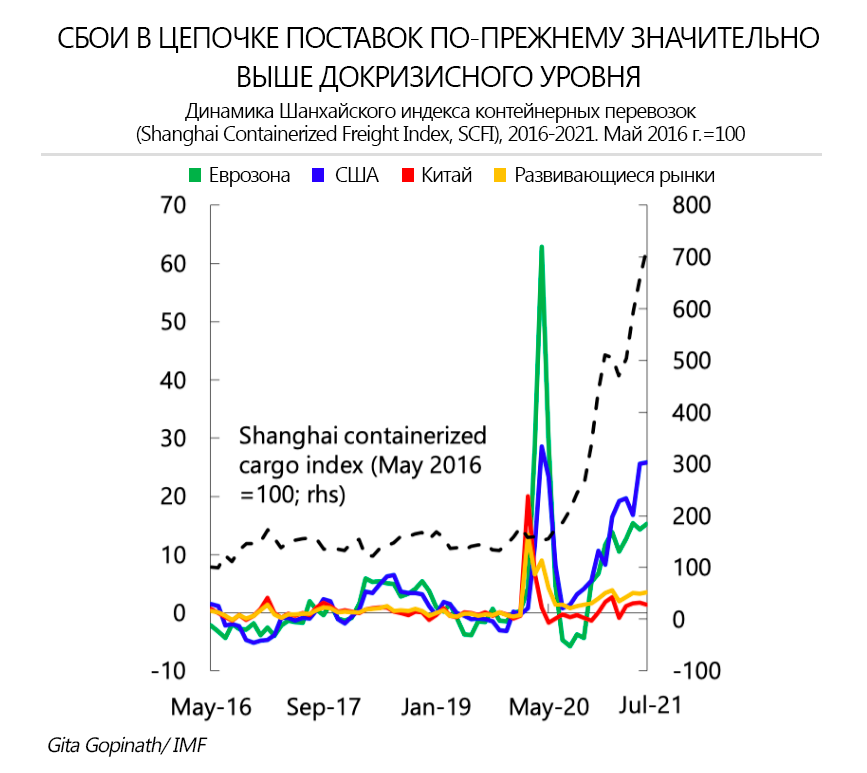

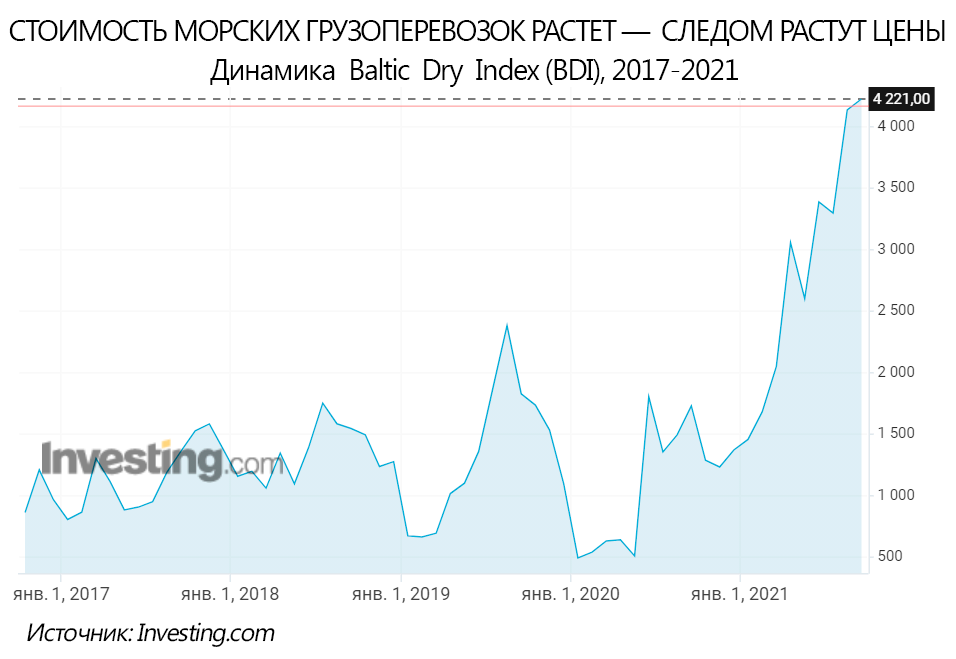

Рекордные объемы производства грузовых контейнеров не могут облегчить кризис цепочки поставок, констатирует The Financial Times (FT): узкие места системы все равно регулярно оказываются закупорены, поскольку грузоотправители борются за достаточно быструю транспортировку. Срыв сроков поставок и продолжающийся рост стоимости морских грузоперевозок толкает компании к смене поставщиков и принципов ценообразования.

Сыграли в ящик

Контейнерный кризис начался еще в 2020 году. По итогам его первой стадии грузоотправители заказали огромные объемы стальных контейнеров, силясь сгладить сбои в глобальной цепочке поставок. Крупнейшие мировые производители контейнеров — China International Marine Containers (CIMC), Dongfang International Container и CXIC Group (все сплошь китайские) с заказом справились. Однако руководители судоходных компаний предупреждают, что это мало что изменит в плане облегчения глобальных морских перевозок и преодоления проблем: сохраняется ограниченная доступность контейнеров. Оказывается, дело не в том, сколько единиц тары в обороте, а в том, что застрявшие в портах контейнеры быстро и хаотично перемещаются, в силу чего и происходит закупоривание узких мест глобальной транспортно-логистической системы. Если вспомнить историю с Суэцем, то источником проблем оказался не только EverGiven, но и остальные суда, замершие по обе стороны от канала или массово рванувшие по одним и тем же маршрутам в обход.

Заводы работают сверхурочно и «с большим трудом», сообщил FT Брайан Сонди, исполнительный директор Triton International, крупнейшей в мире компании по лизингу контейнеров. Еще один собеседник FT, аналитик консалтинговой компании Drewry Джон Фосси, считает количество контейнеров, находящихся в обращении по всему миру, соответствующим сегодняшним объемам торговли. «Это скорее проблема логистики, чем проблема поставок», — уверяет Фосси, и почему-то хочется с ним согласиться. Достижения производителей контейнеров он под сомнение не ставит: «Никогда раньше мировая контейнерная промышленность не производила более 5 млн TEU в год».

Справка Office LifeПо оценке одного из крупнейших контейнероперевозчиков Hapag-Lloyd, сегодня задействовано на 20% больше контейнеров, чем в 2019 году. В 2021 году отрасль во главе с тремя китайскими производителями, контролирующими около 80% глобального рынка контейнеров, планирует выпустить рекордные 5,2 млн TEU, что на две трети больше, чем в 2020 году.

Несмотря на все эти цифры, ни сроки транспортировки, ни тарифы на перевозку не изменились, а цепочки поставок не вернулись к «доковидному» состоянию. Никлас Олинг, управляющий парком контейнеров немецкого грузоперевозчика, констатирует: нет никаких признаков того, что контейнеры, в которых перевозится все, от одежды и велосипедов до смартфонов, сейчас достигают пунктов назначения быстрее, чем в 2020 году. Бенефициарами контейнерного кризиса оказываются компании, производящие контейнеры и сдающие их в аренду, но никак не грузоотправители, грузоперевозчики, грузополучатели и т.п.

Справка Office LifeЗа период с конца 2019-го по середину 2021 года цены на контейнеры более чем удвоились. Компания CIMC в августе 2021 года заявила, что ею установлен новый рекорд по производству и продажам: за I полугодие и июль реализовано 1,15 млн контейнеров для сухих грузов. Это более чем втрое превышает аналогичный показатель сопоставимого периода 2020 года. Чистая прибыль CIMC выросла с 239 млн юаней ($37 млн) до 4,4 млрд юаней ($680 млн).

Ограниченная доступность контейнеров усилила опасения по поводу доминирования на рынке китайских производителей, и, как уверяют инсайдеры FT, Федеральная морская комиссия США неофициально начала расследование по этому поводу.

Отдельная проблема — качество контейнеров, покидающих конвейер в условиях дополнительных смен и продленных рабочих дней на китайских предприятиях. Будучи крупнейшим в мире экспортером, Китай обладает конкурентным преимуществом при производстве контейнеров: цена перемещения пустой тары может составлять до четверти стоимости ее изготовления. КНР доминирует на рынке с тех пор, как три десятилетия назад производство контейнеров переместилось в Поднебесную из Японии и Южной Кореи. Наилучшие шансы потеснить лидера у Вьетнама, считают аналитики, а также у Индии, Турции и России. Впрочем, вряд ли и это ускорит завершение кризиса цепочек поставок.

Логистика диктует цены

Транспортно-логистический кризис и пересмотр цепочек поставок будут иметь долгосрочные последствия, утверждает FT в редакционном материале «Многоликость силы ценообразования. Конкурентное давление ограничит способность компаний переносить более высокие издержки». На примере реакции автоконцернов BMW и Daimler на кризис полупроводников редакция показывает, как затяжные логистические сбои возвращают власть над ценами товаропроизводителю: «В будущем, даже когда дефицит чипов уменьшится, два автопроизводителя планируют ограничить продажи своих самых дорогих автомобилей, постоянно фиксируя более высокие цены — и повышая инфляцию». Временные перебои в международных цепочках поставок становятся значимым фактором дальнейшего роста цен.

Причины сбоев варьируются — от спровоцированного пандемией закрытия заводов и сбоев в глобальных перевозках до последствий стихийных бедствий. Но топ-менеджер логистической цепочки UPS заявил на этой неделе, что в итоге ТНК уже отступают от глобализации, перенося производство в более дорогие, однако более близкие места. Это, по его словам, приведет к необратимым последствиям для экономики.

Ценовой диктат производителя должен пройти испытание конкурентным давлением. Между тем конкуренты ведут бизнес в тех же условиях дефицита предложения, то есть потребитель сталкивается с возросшим ожиданием и более высокими ценами, у кого бы он ни покупал. Если вслед за узкими местами в логистике дадут слабину узкие места в ценообразовании, потребитель, возможно, сможет выбирать между предпочитаемым товаром и товаром подешевле от конкурентов. Уровень прибыли, который может быть устойчивым на одном рынке, не обязательно устойчив на всех рынках.

Внедрение более устойчивых, но менее эффективных производственных процессов может привести к увеличению затрат. Иногда это имеет смысл для предприятий, использующих процессы «на всякий случай», а не «точно вовремя» в качестве способа страховки от сбоев. Тем не менее это может сделать другие бизнесы уязвимыми в конкуренции с производителями, чьи затраты ниже и чьи цепочки поставок шире и дешевле, что позволяет им передавать сбережения своим клиентам и снижать цены.

Логистика становится для бизнеса все более значимым фактором риска — и по стоимости, и по срокам, — вынуждая дополнительно повышать цену на собственную продукцию и искать новые конкурентные стратегии.