Официально причинами блокировки Суэцкого канала названы человеческий фактор и халатность администрации, проморгавшей недавно образовавшуюся отмель. Сама администрация заявила, что судно «село на мель во время пыльной бури с плохой видимостью». Конечно, читатель вправе не поверить. И вот почему.

Во-первых, место инцидента. В Мировом океане масса отмелей для комфортной посадки гигантских контейнеровозов. Однако Ever Given застрял именно в «игольном ушке» мирового судоходства, где в узком пространстве пересекаются маршруты сотен кораблей. В процессе снятия контейнеровоза с мели СМИ следили за количеством судов, скопившихся с обеих сторон закупоренной транспортной артерии, и оценивали его в 100–150 (суммарно — 200–300) единиц.

Cправка Office LifeФото: Роскосмос

По оценке Bloomberg (явно завышенной), ущерб глобальной экономики от аварии составил примерно $9,6 млрд в день. По расчетам The Financial Times, ежедневно через Суэц проходит около 50 судов, альтернативный маршрут вокруг мыса Доброй Надежды — дополнительные 9–18 дней и $427 тыс. с контейнеровоза. Транспортировка грузов контейнеровозом — наиболее дешевый вариант логистики: перемещение 1 кг обходится всего в $0,04. При этом расценки на срочную доставку грузов из Китая в Европу за год выросли в пять раз. Суэцкий канал был блокирован лишь пять раз, с тех пор как был открыт 151 год назад.

Во-вторых, время инцидента. Ежегодно, уверяют нас специализированные транспортно-логистические ресурсы, грузооборот между Европой и Китаем в марте и особенно в апреле нарастает, поскольку заканчивается пауза в работе предприятий КНР, приходящаяся на новогодние каникулы (в Китае новый год наступает в феврале). Добавьте к этому отложенный с 2020-го европейский спрос на продукцию из КНР и стремительное восстановление объемов китайского экспорта с конца прошлого года. Правда, из-за контейнерного кризиса значительная часть растущего экспорта КНР приходится на сухопутный транспорт, но это детали.

Cправка Office LifeВ январе-феврале 2021года экспорт Китая вырос на 60,6% по сравнению с аналогичным периодом 2020-го и составил $468,8 млрд, импорт — на 22,2%, до $365,6 млрд. Китайский ВВП по итогам 2020 года увеличился на 2,3%. КНР оказалась единственным государством, показавшим позитивную динамику экономики в период коронакризиса.

Так что читатель вполне может поиграть в конспирологию с мировым общественным мнением, задавая применительно к ситуации с Ever Given традиционный вопрос: кому это выгодно?

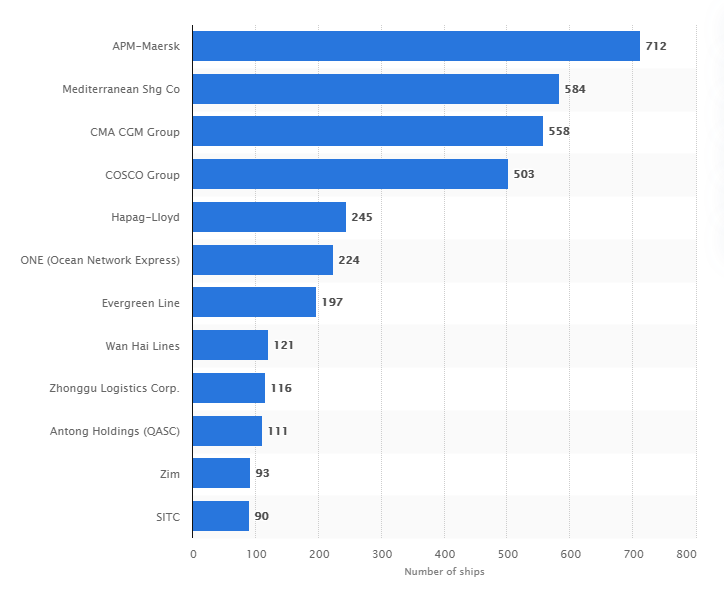

Логистика: когда система дает сбои

У редакции Office Life есть вариант ответа на этот вопрос — довольно банальный и далекий от конспирологии. Можно рассматривать как бенефициаров инцидента в Суэце морских грузоперевозчиков и страховщиков, если учесть оживление коммерческого судоходства в связи с повышением спроса, рост ставок на фрахт, дефицит провозных мощностей, контейнерный кризис, скачок котировок акций крупнейших в мире грузоотправителей и т. п.

Во второй половине 2020-го рынок трансокеанских контейнерных линий очень быстро восстановился после потрясений первого полугодия, продемонстрировав рост объемов перевозок и их доходности (из-за подскочивших тарифов на фрахт). Однако общий рост рынка оказался неравномерным и слабопредсказуемым: морская торговля явно вошла в состояние разбалансированности.

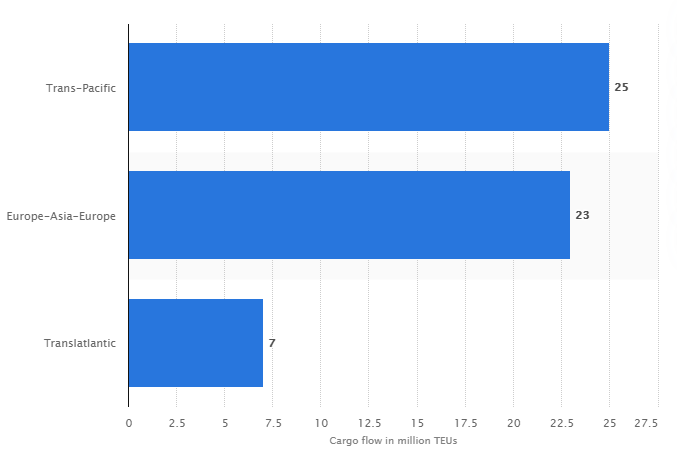

Справка Office LifeПо данным Container Trade Statistics, уже в августе 2020 года спрос на контейнерные перевозки в мире вырос на 1,5% к аналогичному периоду 2019-го, однако произошло это в основном под влиянием экспорта из Юго-Восточной Азии (ЮВА) в Северную Америку (плюс 12%). Экспорт контейнеров из Северной Америки в Азию за тот же период сократился на 13,8%. По подсчетам агентства Alphaliner, в третьем квартале 2020 года фрахтовые ставки на транспортировку через Тихий океан подскочили до исторических максимумов, а спотовые цены на перевозки по маршруту между ЮВА и Европой рухнули до отраслевого минимума. Транспортировка одного 40-футового контейнера на транстихоокеанском направлении приносила грузоперевозчику $0,64 на морскую милю, а на маршруте ЮВА — Европа — $0,19. Это рекордная разница за все время существования трансокеанских контейнерных линий.

К концу осени этот дисбаланс оказался усилен контейнерным кризисом: используемые для грузоперевозок контейнеры, проделав путь из КНР в США и другие страны, не возвращались на родину, поскольку Китай восстановил экспорт уже во втором-третьем кварталах 2020 года, когда на внешних рынках все еще бушевали локдауны и ограничения автоперевозок. В итоге тарифы на контейнерные перевозки подскочили, а маршруты опять изменились, поскольку китайцам пришлось предпринимать специальные усилия, чтобы вернуть контейнеры в порты Поднебесной — в противном случае они не успели бы отправить все грузы.

Справка Office LifeВлияние на тарифообразование оказало включение в стоимость грузоперевозок платы за возвращение контейнера в Китай, а также надбавки за частичное заполнение контейнера грузами одного отправителя (LSL).

Страхование: есть нюансы

Сюда же стоит вписать вопрос о страховании грузов. В условиях, когда логистика морской торговли перестроилась, а риски возросли, Лондонская международная ассоциация андеррайтеров (International Underwriting Association) отнюдь не заинтересована в увеличении выплат из-за участившихся аварий. В классификации ICC история с Ever Given попадает в группу В (посадка на мель), зато проблемы остальных перевозчиков, пострадавших от закупорки Суэца, это в лучшем случае С. Страховщики, увы, всегда мечтают о том, чтобы взносы страхователей-судовладельцев росли, а страховых случаев становилось меньше, так что медийная шумиха вокруг Суэца им на руку.

Справка Office LifeУсловия страхования перевозимых грузов носят название «Оговорки Института лондонских страховщиков» (Institute Cargo Clauses, ICC) и делятся на несколько групп с буквенным обозначением: А — наибольшее покрытие рисков, С — минимальное покрытие рисков, В — покрытие пяти групп рисков: огонь, молния, буря, вихрь, другие стихийные бедствия, крушение или столкновение судов, самолетов и других перевозочных средств между собой либо удар их о неподвижные или плавучие предметы, посадка судна на мель, провал мостов, взрыв, повреждение судна льдом, подмочка забортной водой; пропажа судна или самолета без вести; несчастные случаи при погрузке, укладке, выгрузке груза и приеме судном топлива; общая авария, все необходимые и целесообразные произведенные расходы по спасению груза, а также по уменьшению убытка и установлению его размера, если убыток возмещается по условиям страхования.

Нефть: совсем другой расклад

От пробки в Суэцком канале помимо контейнеровозов пострадали еще и нефтяные танкеры. Биржевые котировки нефти отреагировали на это бурным, но кратковременным ростом. Это, в свою очередь, моментально сделало популярной версию о том, что за аварией Ever Given кроются некие манипуляции с нефтяным рынком — например, с целью подстегнуть цены на нефть, парализовав ее перевозку танкерами.

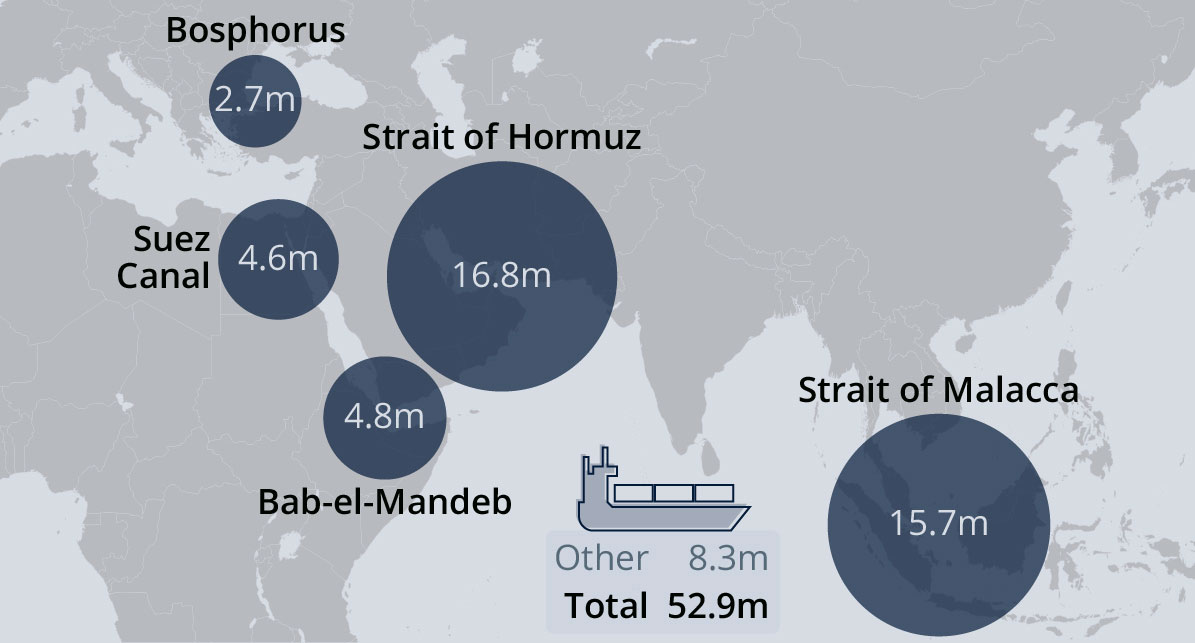

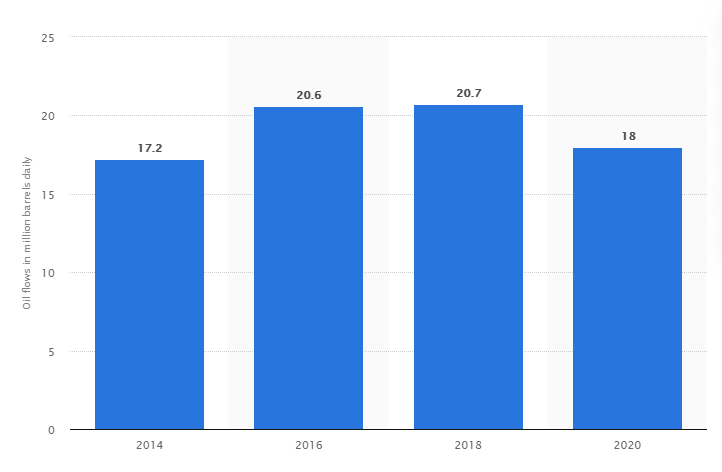

справка Office LifeПо оценке Statista, через Суэцкий канал транспортируется примерно 10% нефти, перевозимой морем. По данным Lloyd’s List, в 2018 году через Суэц ежедневно проходило 4,6 млн баррелей. Для сравнения: через соседний Ормузский пролив в 2018 году ежесуточно транспортировалось 17 млн баррелей нефти, через Малаккский пролив — 15,7 млн.

Безусловно, Суэц — важная для танкерных перевозок точка. Но нефть для двух крупнейших потребителей — США и Китая — перевозится не через него, а через мыс Доброй Надежды и Малаккский пролив соответственно. Если верить СМИ, на пике затора по обе стороны от Суэцкого перешейка простаивали суда с грузом около 10 млн баррелей нефти на борту. Итого — 20 млн баррелей, что примерно соответствует суточной норме Ормузского пролива в 2020 году. Недаром при любом конфликте на Ближнем Востоке стороны грозят перекрыть Ормузский пролив, а не Суэц. Так что нефть — важный, но явно побочный фактор.

И все-таки логистика

Подытожим: инцидент в Суэце — производная мирового транспортно-логистического кризиса, выразившегося не столько в падении грузоперевозок (оно и в 2020 году было небольшим), сколько в их разбалансировке. Да, Ever Given так и не стал «черным лебедем», но на протяжении 2021 года мы наверняка еще столкнемся с задержками грузов, дефицитом импортных товаров, скачками страховых и фрахтовых тарифов, нехваткой спешно снятых с прикола контейнеровозов и тому подобными неприятностями. Не грустите, контейнеру все равно, как ехать к потребителю, по воде или посуху, и сухопутные контейнерные маршруты и грузоперевозчики (включая БЖД) от всей этой неразберихи, скорее всего, выиграют. Однако производственно-логистические цепочки, привязанные к морской торговле, похоже, ждет еще одно испытание на прочность.