Потребительский долг США — почти $16 трлн. На что и как американцы берут кредиты

Грубо говоря, потребительский долг — все, что одалживается и тратится на личное потребление. Сюда входят и ипотека (самый увесистый кусок); и задолженность по кредитной карте; и кредиты на высшее образование, превратившиеся в Америке в национальное бедствие; и автокредиты; и все-все-все, что вы приобретаете для себя любимого. У потребительского долга не самая лучшая репутация: это отнюдь не оптимальная форма финансирования по высоким ставкам, использования которой можно избежать. С финансовой точки зрения потребительские «ништяки», приобретенные подобным образом, со временем не дорожают и ожидаемой пользы обычно не приносят.

Почему же потребительское кредитование вполне себе цветет и пахнет, несмотря на газетные «заплачки» о том, что население закредитовано по самое не могу? Кроме минусов, у потребительского кредитования есть увесистый плюс: оно сглаживает потребление, стимулируя увеличение производства, то есть подталкивая рост экономики. Человек устроен так, что в начале жизненного пути для него выгоднее радикально потратиться на образование и жилье, а потом, когда карьерный рост повышает уровень доходов, год за годом погашать задолженность. Правда, и в Америке, и у нас этот механизм разладился: поколение бумеров, которому повезло с экономической конъюнктурой, считается более обеспеченным, поколение миллениалов — бедным и обремененным долгами.

Жилищное уравнение

А теперь давайте разбираться с потребительскими долгами американцев, которые визуализировал Visualcapitalist.

Справка Office Life

По данным ФРС, потребительский долг США по итогам 2021 года приблизился к рекордной отметке $15,6 трлн. Темпы роста потребительского долга в IV квартале 2021-го оказались самыми высокими с 2007 года.

Не мудрствуя лукаво, Visualcapitalist разделил потребительский долг американцев на жилищный и нежилищный. Логично, ведь ипотечный кредит — самая дорогая кредитная затея, нацеленная на личное потребление. Остальное — автокредиты, студенческие кредиты, задолженности по кредитным картам и прочие мелкие расходы — меркнет перед жилищным кредитованием.

Цены на жилую недвижимость испытывали повышательное давление с самого начала пандемии COVID-19. Чтобы самоизолироваться и пересидеть пандемические времена, как ни крути, нужен свой угол. А тут еще государство решило поддержать население выплатами. Пошла волна релокейта — переезда из густонаселенных и небезопасных городов в глубинку. В общем, появились причины для роста цен.

Справка Office Life

Национальный индекс цен на жилье в США Case-Shiller вырос на 34% с начала пандемии.

В 2021 году движущей силой этого роста стало увеличение цен на сырье и стройматериалы. Еще одним ключевым фактором оказались ставки по ипотечным кредитам, упавшие до рекордных минимумов в 2020-м. Неограниченный спрос на заимствования подстегивал спрос на недвижимость и цены на нее. В конечном счете более дорогое жилье увеличивает ипотечные долги домохозяйств. Недвижимость в основном и разогнала потребительский долг в США за эти два года, а в IV квартале 2021 года ипотечные кредиты вообще выросли на $260 млрд, достигнув исторического максимума в $11,25 трлн.

Поквартальная динамика потребительского долга в США, 2020–2021, $ трлн

|

Квартал, год |

Жилищный долг |

Долг, не связанный с жильем |

Общий потребительский долг |

|

I–2020 |

10,1 |

4,21 |

14,31 |

|

II–2020 |

10,15 |

4,12 |

14,27 |

|

III–2020 |

10,22 |

4,14 |

14,36 |

|

IV–2020 |

10,39 |

4,17 |

14,56 |

|

I–2021 |

10,5 |

4,14 |

14,64 |

|

II–2021 |

10,76 |

4,2 |

14,96 |

|

III–2021 |

10,99 |

4,24 |

15,23 |

|

IV–2021 |

11,25 |

4,34 |

15,59 |

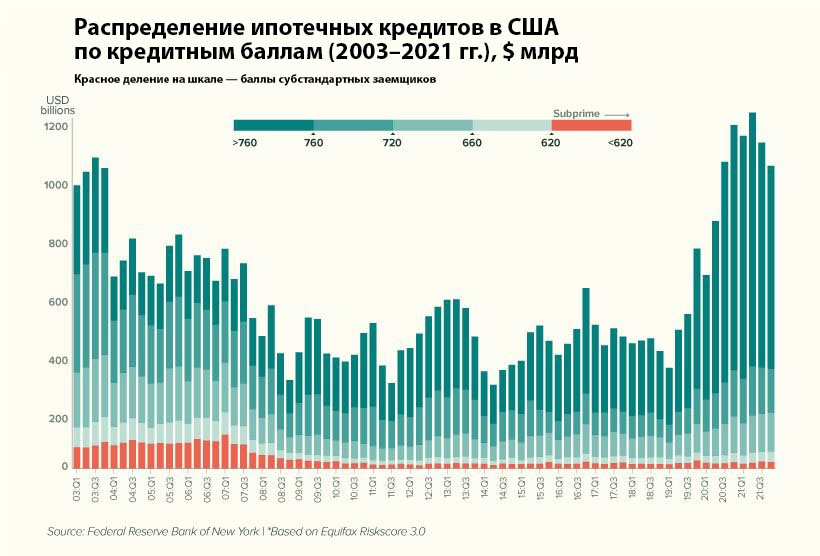

Американские экономисты считают, что уровень жилищной задолженности не является причиной для беспокойства: качество заемщиков намного выше, чем в 2003–2007 годы, когда финансовый кризис спровоцировал крах рынка жилой недвижимости. В доказательство приводится оценка жилищного кредитования с помощью кредитных рейтингов (баллов), чрезвычайно развитая в США, хотя и отличающаяся от принятой в Европе. Проблемных заемщиков в шесть раз меньше, чем накануне глобального финансового кризиса — значит, домовладельцы в среднем менее склонны к дефолту по ипотеке.

Справка Office Life

В США на конец 2021 года субстандартные заемщики (со слабой кредитной историей и риском проблем при обслуживании долга) составили лишь 2% общего объема. Для сравнения: в 2003–2007-м этот показатель был 12%.

Экономисты также отмечают снижение коэффициента обслуживания долга домохозяйствами, который отражает идущий на ипотеку процент располагаемого дохода. Средняя за 30 лет фиксированная ставка по ипотеке в ХХ веке неуклонно снижается.

Коэффициент обслуживания долга домохозяйствами США, 2000–2021, %

|

Год |

Ипотечные платежи в % от располагаемого дохода |

Средняя 30-летняя фиксированная ставка по ипотеке |

|

2000 |

12 |

8,2 |

|

2004 |

12,2 |

5,4 |

|

2008 |

12,8 |

5,8 |

|

2012 |

9,8 |

3,9 |

|

2016 |

9,9 |

3,7 |

|

2020 |

9,4 |

3,5 |

|

2021 |

9,3 |

3,2 |

Короче, Visualcapitalist тревожится не по поводу нынешнего ипотечного долга, а о будущем благосостоянии должников в свете неизбежного удорожания кредита: «Теперь, когда ФРС повышает ставки, чтобы успокоить инфляцию, американцы могут увидеть, что их ипотечные кредиты начинают съедать большую часть их зарплаты».

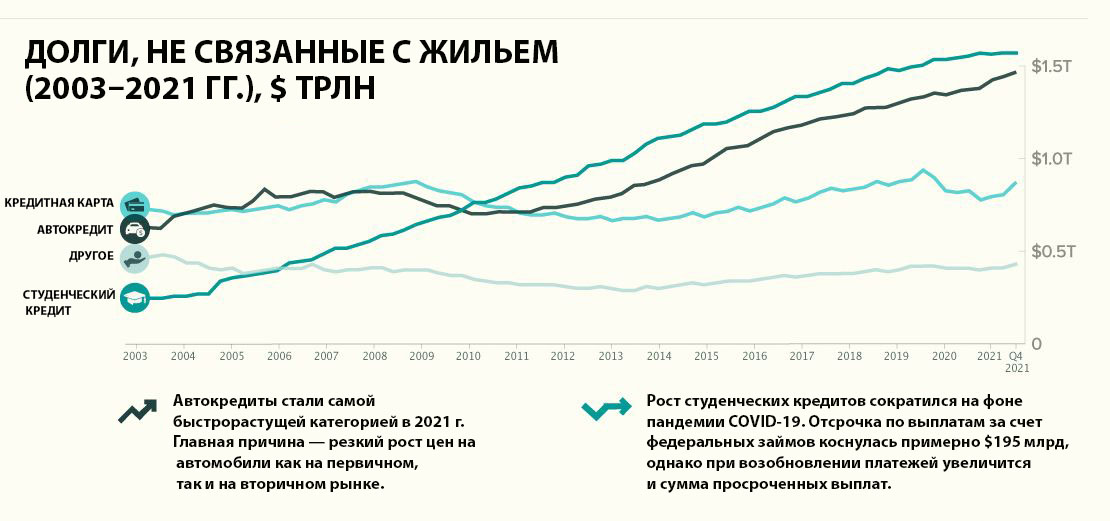

Живые, но нежилые

Ключевые составляющие нежилищного потребительского долга — авто- и студенческие кредиты. Этот сегмент потребительского долга примерно удвоился с 2003 по 2021 год. Автокредиты стали самой быстрорастущей категорией потребительских долгов в 2021-м из-за постпандемического скачка цен на автомобили как на первичном, так и на вторичном рынках. Зато рост студенческих кредитов, галопировавший все десятилетие, сократился на фоне пандемии COVID-19.

Справка Office Life

Власти США в период пандемии снизили процентную ставку по прямым федеральным студенческим кредитам до нуля, отсрочка затронула платежи примерно на $195 млрд для 37 млн заемщиков.

В ходе пандемии очень немногие заемщики произвели добровольные платежи, чтобы уменьшить основную сумму кредита. Экономисты считают, что при возобновлении платежей и отмене нулевой ставки просрочки опять вырастут.

А вот автокредиты следуют по той же траектории, что и ипотека: цены на новые и подержанные автомобили выросли из-за глобального дефицита чипов, тормозящего объемы производства.

Справка Office Life

Средняя цена нового автомобиля увеличилась с $35,6 тыс. в 2019 году до более чем $47 тыс. в апреле 2022-го, подержанного автомобиля — с $19,8 тыс. до более чем $28 тыс.