Последние недели в новостных лентах, которые я читаю, кажется, уже все без исключения «оттоптались» по истории хомяка, который торговал криптовалютой успешнее большинства непрофессиональных трейдеров. Впрочем, напомню вкратце суть произошедшего.

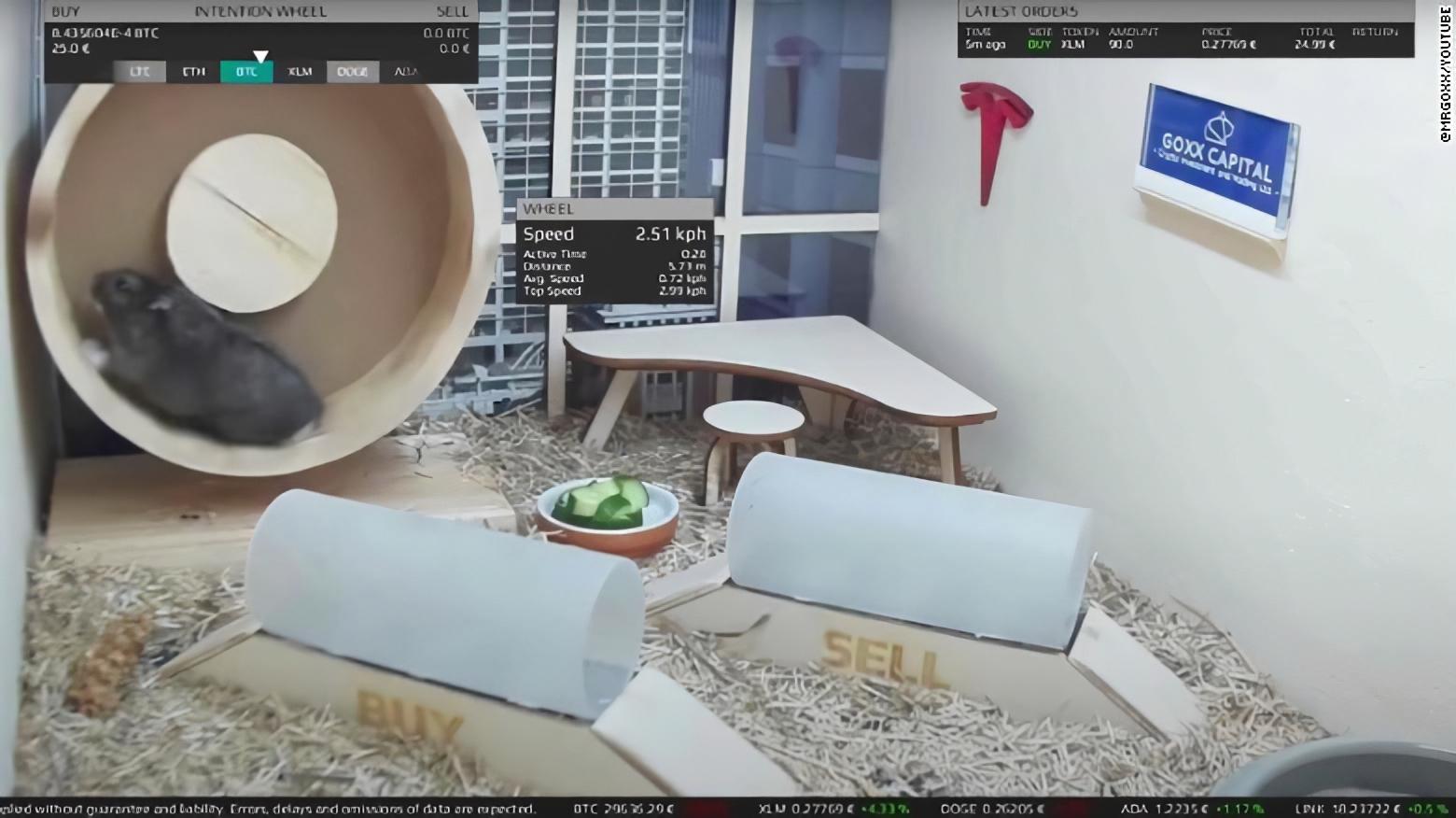

Кому-то в голову пришла отличная идея: раз уж непрофессиональных криптотрейдеров называют «хомяками», то почему бы на бирже не поторговать настоящему хомяку? Пушистому трейдеру дали имя Мистер Гокс (явный намек на скандально известную разорившуюся криптобиржу) и построили специальную клетку, оснащенную датчиками. Колесо и туннели в ней подключены к компьютеру, который выполняет сделки в зависимости от действий животного. Бегая в колесе, хомяк «выбирает» криптовалюту для торгов. Проходя через левый туннель он продает выбранную монету, а через правый — покупает (в обоих случаях — на сумму 20 евро). Туннель продажи ликвидирует всю его позицию. Этакое живое воплощение генератора случайных чисел. Со своим собственным стримом на Twitch.

Хомяк Гокс начал заниматься трейдингом криптовалют 12 июня 2021 года с суммы $390 (у него 11 криптовалют в портфеле). И за следующие три месяца его портфель активов вырос до $580. Получается, доходность обычной повседневной активности хомяка-трейдера за три месяца превысила индексы S&P 500 (+6% за этот период), обошла известного инвестора Уоррена Баффета (потерял 2%). Хомяк также обогнал NASDAQ (+12%) и биткоин (+23%).

Среди наиболее удачных сделок хомяка:

-

покупка токена Chiliz (CHZ) по цене $23,6 и продажа по $36,44 (+54%);

-

приобретение токена Pantos (PAN) за $23,57 и его продажа за $35,33 (+50%);

-

покупка Dogecoin (DOGE) на $23,79 и продажа по $34,8 (+50%).

Вообще-то Mr Goxx наторговал больше, но тут как раз вмешалось китайское правительство с очередными репрессиями против криптовалют и «уронило» рынок.

Автор этих строк по образованию биолог, а в этой науке эксперимент имеет особое значение. Нередко удачно проведенный эксперимент перечеркивает результаты длившихся годами теоретических изысканий. В описанной выше ситуации вместо хомяка вполне могла быть программа-генератор случайных чисел — но это было бы не так зрелищно.

А главное, эксперимент показал, чего стоят миллионы слов в рассуждениях о стратегиях трейдинга, о поведении трейдера, все эти бесконечные обсасывания фигур на графиках, рассуждения о пробитиях дна, о коррекциях… Вы можете следить за сигналами, копировать чужие торговые стратегии или создавать свои собственные, высчитывать вероятности и риски, — но хомяк все равно заработает на торговле криптой гораздо больше, чем вы. А нервов потеряет в разы меньше.

Надо сказать, что эксперимент с хомяком — далеко не первый в своем роде. Просто раньше подобные опыты ставились на фондовых, а не на криптовалютных рынках.

Эксперимент с «обезьянами-инвесторами», в результате которого простые мартышки обыгрывали гуру Уолл-стрит на фондовом рынке, стал притчей во языцех. Исследование, проведенное Кембриджским университетом, показало, что исторически идеальный баланс в портфеле долгосрочного инвестора достигался в том случае, если 80% вкладывалось в акции, а 20% — в наличные деньги (или их эквивалент — например, казначейские облигации). И оказалось, что, если 20% денег положить на депозит в банке, а другие 80% распределить по акциям, которые выбрали обезьяны, заработать можно достаточно много.

По итогам 2014 года, в соответствии с данными Hedge Fund Research Inc., средний хедж-фонд потерял 0,6%, тогда как «портфель обезьян» показал рост на 2,3%. Годом ранее хедж-фонды показали доходность на уровне 6,7%, а обезьяны и банковский счет заработали 21%, т. е. были в три раза эффективнее!

В 2012 году обезьяны в четыре раза превзошли хедж-фонды, заработав 13% по сравнению с 3,5% у фондов.

Понятно, что обезьяны не несли тех расходов, какие несут хедж-фонды, где нужно платить зарплаты, бонусы, налоги и т. д. И все эти расходы инвесторы оплачивают из своего кармана. Но тогда возникает вопрос: зачем вообще нужны хедж-фонды, если случайный выбор акций дает лучшие результаты?

В начале 2009 года российский журнал «Финанс» затеял эксперимент. Перед цирковой обезьянкой Лукерией положили 30 кубиков с названиями компаний, размещающих акции на бирже. Она выбрала восемь кубиков, и из этих акций был сформирован инвестиционный портфель.

Эксперимент привел к поразительному результату: инвестиционный портфель, собранный Лукерией, за год подорожал гораздо сильнее, чем паи большинства именитых фондов. Лукерию смогли обойти только 18 из 312 инвестиционных фондов. Портфель цирковой обезьяны за год показал более высокую доходность, чем инвестиции 94% российских коллективных управляющих.

То есть просто держа «на руках» выбранные наугад акции, не заключая с ними никаких сделок в течение длительного времени, Лукерия обыграла абсолютное большинство российских профессиональных управляющих. За следующие два года 86% фондов акций заработали меньше, чем обычная цирковая обезьяна.

Эксперимент длиною 10 лет закончился тем, что животное обыграло паевые и индексные фонды, потому что рост ее портфеля оказался выше, чем рост индекса Московской биржи.

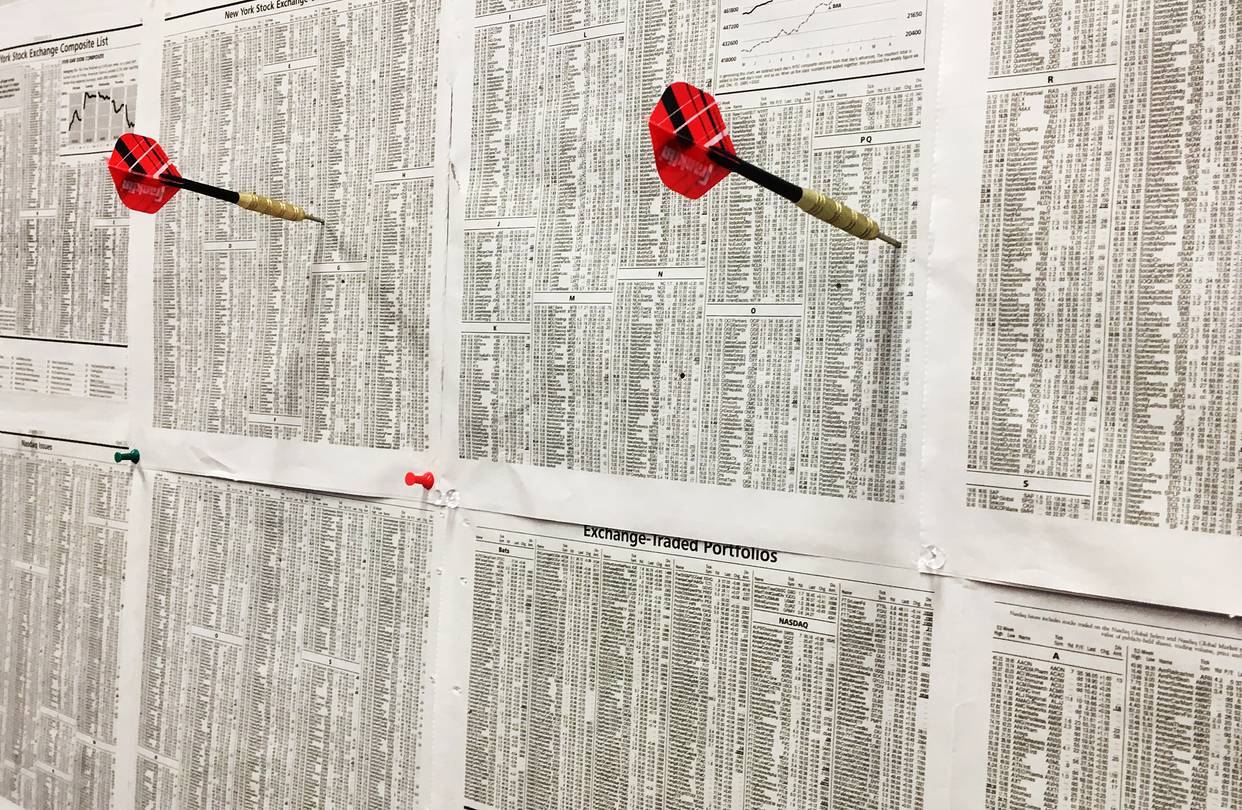

Журналисты газеты The Wall Street Journal (WSJ) решили проверить на практике действия обезьян-инвесторов и посмотреть, смогут ли они обыграть «сливки инвестиционного сообщества». Год назад, 23 апреля 2018 года, развесив на стене страницы газеты с котировками акций, они стали кидать в них дротики от дартса. Доходность по сформированному таким образом портфелю (восемь акций были выбраны для покупки и две — для продажи) сравнили за период по 22 апреля 2019 года со средней доходностью акций, которые в качестве инвестиционных идей предлагали управляющие фондами на ежегодной конференции в Нью-Йорке (Sohn Investment Conference).

Средняя доходность по портфелю профессиональных инвесторов составила минус 9,7%, а по портфелю журналистов — плюс 17,3%. Таким образом, случайно выбранные акции обошли тщательно отобранные на 27 процентных пунктов.

«В этом финансовом эксперименте не пострадало ни одно животное, но эго некоторых человеческих существ было сильно уязвлено», — резюмировали журналисты WSJ.

А теперь мы увидели, как хомяк подтвердил описанные выше закономерности применительно к рынку криптоактивов.

Плохую репутацию экспертов обосновал психолог Филипп Тетлок. Он провел интервью с 284 людьми, которые зарабатывали на жизнь «комментариями или советами относительно политических и экономических тенденций». Тетлок просил их оценить вероятность того, что то или иное событие произойдет в ближайшем будущем в хорошо знакомых им областях и регионах.

Результаты ужаснули. Эксперты показали себя хуже, чем если бы они просто присвоили равную возможность каждому из трех возможных исходов. Оказалось, люди, которые зарабатывают на жизнь, изучая определенную тему, делают прогнозы хуже, чем обезьяны, которые наугад делают выбор среди возможных вариантов.

Эксперты показали себя хуже случайного распределения, оценивая степень вероятности того или иного события. Кроме того, Тетлок выяснил, что чем знаменитее прогнозист, тем больше вероятность его ошибки.

Выводы просты, но явно не все будут готовы их принять. Что на фондовом, что на криптовалютном рынке, что в трейдинге, что в инвестировании куда эффективнее будет использовать генератор случайных чисел, чем любую научно обоснованную стратегию.

Я вовсе не хочу сказать, что фондовые или криптовалютные биржи не нужны. Наоборот, они выполняют очень важные функции, они формируют и регулируют рынки. Вот только передающиеся из уст в уста истории трейдеров, сказочно разбогатевших со своей торговли активами, в 90% случаев — плод работы PR-отделов самих бирж.

На крипто- или фондовой бирже вы можете проиграть или выиграть. Биржа заработает на вас в любом случае.