В 2018 году мы анализировали несколько доступных на тот момент инвестиционных механизмов: дополнительное пенсионное страхование в специализированных страховых компаниях, вложения в недвижимость и инвестирование в корпоративные облигации. Что изменилось с тех пор помимо рыночной конъюнктуры? В первой части этой публикации мы расскажем о появлении нового инструмента, который на первый взгляд может показаться не совсем адекватным для пенсионных накоплений. Речь идет о токенах. Впрочем, не будем спешить. Помочь нам разобраться в токенах (причем практически в категориях «на пальцах», чтобы было понятно не только работникам компаний — резидентов ПВТ) любезно согласился Дмитрий Шедко, руководитель платформы Finstore, на которой эти токены создаются и обращаются.

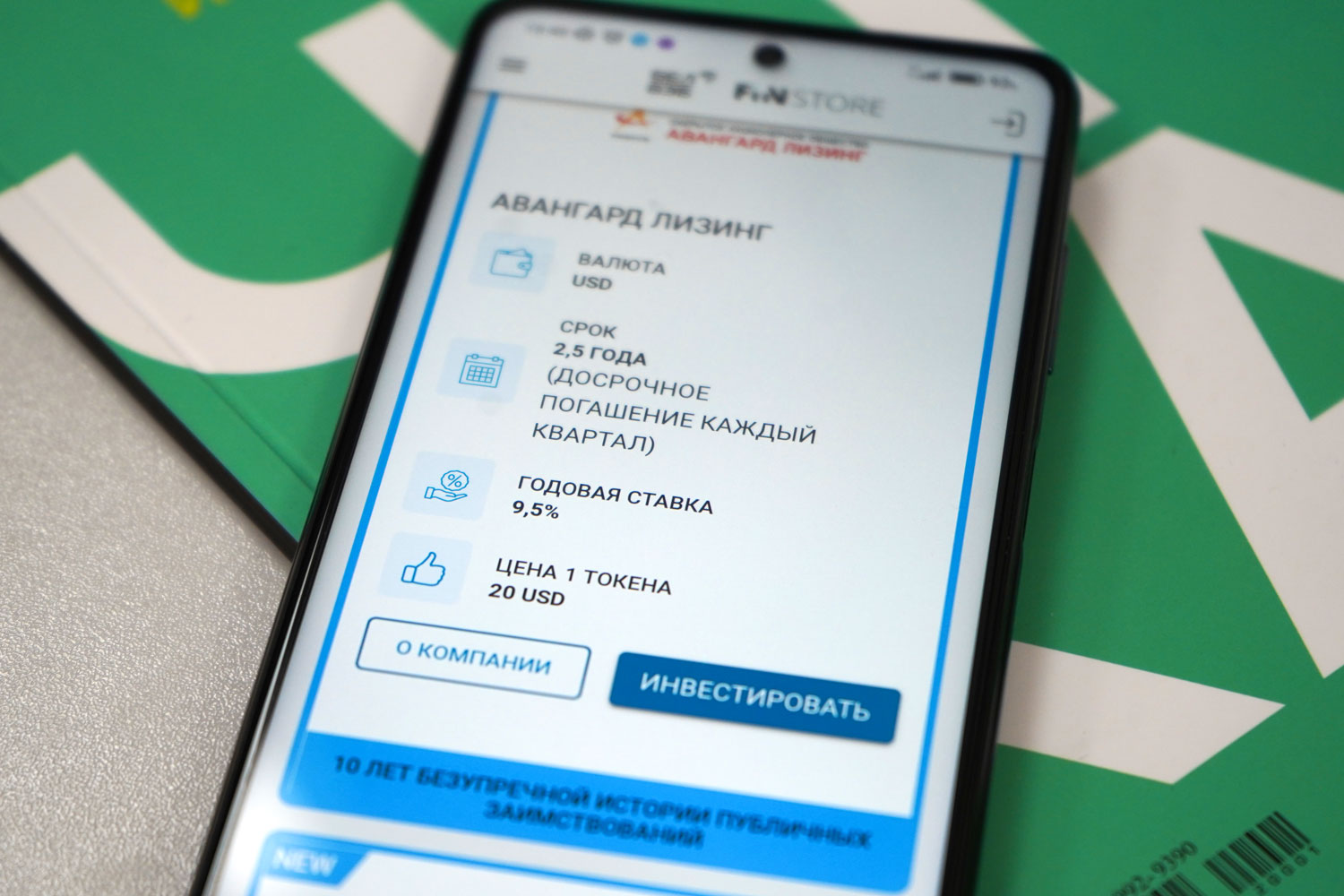

Вторая часть статьи (которая выйдет позже) построена на беседе нашего корреспондента с Антоном Андренко, сооснователем и директором компании «АВАНГАРД ЛИЗИНГ», которая является одним из наиболее активных эмитентов корпоративных облигаций и присутствует в этом сегменте финансового рынка с 2010 года. Вместе с ним мы посмотрим на рынок цифровых займов глазами эмитента, а также сравним несколько доступных на сегодня финансовых альтернатив: консервативный вариант — банковские вклады, заманчивый вариант — дополнительные пенсионные программы через специализированные страховые фирмы, цифровой вариант — те самые новые для нас токены. (Подписывайтесь на наши обновления в соцсетях и мессенджере, чтобы не пропустить анонс следующей публикации. — Прим. ред.)

Краткая история долговых токенов в Беларуси

В 2017 году в Беларуси был подписан декрет о развитии цифровой экономики, предусматривавший помимо прочего возможность создавать токены — цифровые удостоверения обязательств, включая долговые. В 2019-м после технологической проработки в стране начали появляться первые площадки, нацеленные на работу с криптоэкономикой. В том числе финансовая группа БелВЭБ запустила проект Finstore. В отличие от других проектов, ориентированных прежде всего на работу с криптовалютами, Finstore предложил рынку токенизацию реальных активов.

— Изначально мы не собирались работать с темой криптовалют как очень спекулятивной и биржевой, а хотели создать инструмент, который будет интересен предприятиям для привлечения разных форм финансирования, а также инвесторам, получающим возможность диверсифицировать свои портфели, — раскрывает идею Дмитрий Шедко.

По мнению эксперта, токенизация для Беларуси — это уникальный шанс перепрыгнуть через ступеньку развития финансовых рынков, предложить частным инвесторам привычные финансовые инструменты для рынков США, Европы и РФ, которые в Беларуси до последнего времени не присутствовали.

— Как бы вы определили токены в качестве долговых обязательств, причем категориями нецифрового мира?

— Токен в каком-то смысле похож на депозит, который вы можете открыть в банке. По большому счету вы доверяете кому-то свои деньги, и эта организация обязуется вам возвратить их с процентами по истечении какого-то срока. В отличие от депозита, здесь нет некой универсальной модели гарантий возврата инвестиций. Выбирая компанию, вы сами оцениваете ее кредитоспособность и уровень доверия, который она вызывает. С другой стороны, вы инвестируете в конкретную организацию и понимаете, во что именно она собирается вложить собранные средства. Токен позволяет получать более высокую доходность с достаточным уровнем надежности. Впрочем, это все-таки инвестиционный механизм, и он предполагает определенные риски.

Личный опыт

Регистрация в качестве инвестора заняла у меня около получаса. У вас при себе должны быть мобильный телефон для двухфакторной аутентификации (получения SMS-кода) и паспорт. Именно сам документ, а не просто паспортные данные — от вас потребуют прислать портрет с паспортом в руках.

Кроме того, по общим требованиям, вы должны отдавать себе отчет, куда несете деньги, то есть иметь минимальные представления о рисках вложений в долговые обязательства. Для этого на одном из этапов вам предложат пройти формальный тест на знание базовых принципов личного инвестирования. Не волнуйтесь, ответы есть в интернете.

После проверки данных вам пришлют приглашение-допуск к операциям.

Для начала надо пополнить личный кошелек — я сделал перевод с одной из своих банковских карт (советую уточнить этот момент в службе поддержки вашего банка: как оказалось, с переводами из некоторых банков могут возникнуть проблемы).

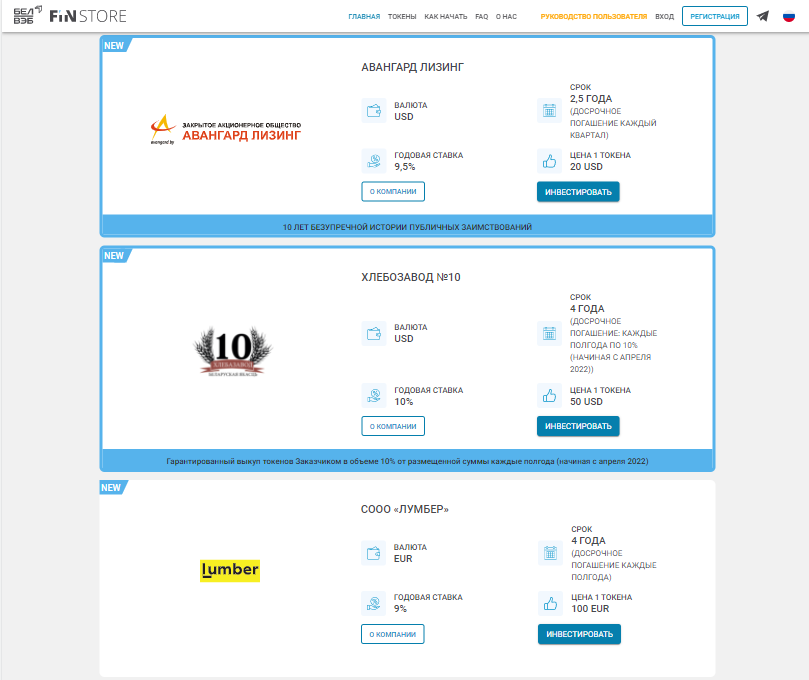

Далее вам предлагают список компаний — заказчиков ICO, основные параметры выпусков их токенов. Вы можете настроить комфортные для себя фильтры: по доходности, валюте и т. п. Каждый выпуск сопровождается так называемой White Paper — декларацией заказчика ICO (аналогом проспекта эмиссии у обычных корпоративных заемщиков, организующих облигационные займы; об отличиях — чуть ниже).

Изучаете White Paper, если вас все устраивает — нажимаете на кнопку «Купить». После этого в вашем личном кабинете отображается факт операции, и вы становитесь владельцем токенов.

— Технически токен — это запись в базе данных, — комментирует Дмитрий Шедко. — Чтобы обеспечить его безопасность, сохранность и прозрачность, мы используем технологию блокчейн. В нашем случае это система, которая изначально была запущена Нацбанком и которую сейчас используют в своей работе белорусские банки. Любая ваша операция в режиме реального времени записывается в базу данных и хранится в трех местах: на нашей площадке; на серверах МТС, который выступает как депозитарий; а также в технологической среде Национального банка. Тройной контроль и технология блокчейн предполагают, что невозможно произвольно изменить ни одну запись. В перспективе мы рассматриваем переход на публичную технологию блокчейн — биткоин или эфириум. Тогда гарантии по блокчейну будут предоставляться и международным сообществом.

Кроме технологических гарантий сохранности токенов, есть также законодательные требования для операторов криптоплатформ. Ключевые: формирование отчетности по нормативам ПВТ (он выступает регулятором этой сферы в Беларуси); ежегодный аудит с привлечением аудиторской компании из «Большой четверки»; соблюдение международного законодательства по борьбе с отмыванием доходов, полученных преступным путем.

Кто торгуется на Finstore

За полтора года работы на площадку вышли 50 компаний. Принцип их отбора и допуска к заимствованиям через ICO, по словам Дмитрия Шедко, в целом не отличается от требований, которые предъявляет Министерство финансов Республики Беларусь к компаниям, выпускающим стандартные корпоративные облигации.

— Базовые требования — отношения активов к объему заимствований, требования к основным финансовым показателям. Существенное отличие: мы имеем возможность смотреть не только на финансовые показатели, но и на бизнес-планы, — поясняет специалист. — В процессе работы с бизнес-планом привлекаем экспертов, которые в данной сфере могут оценить перспективы развития компаний. Мы поощряем наших клиентов, чтобы они раскрывали как можно больше информации. Большой плюс White Paper: в нее можно включить много разной дополнительной информации. В нашем представлении она должна рассказывать не просто о предприятии, а о целях, для которых делаются заимствования. Чем больше вы раскрываетесь перед рынком, тем лучше будут продаваться ваши токены. И в качестве поддерживающих мер — это, конечно, регулярная отчетность и раскрытие дополнительной информации. Людям интересна «бытовая» трактовка бизнеса. Например: открыли новые магазины, запустили новое производство, увеличили поставки на новые рынки.

Хорошая новость для всех участников рынка: в Беларуси наконец появилось национальное рейтингование. Независимое агентство получило согласование своих методик в Национальном банке. Национальная рейтинговая компания уже классифицировала некоторых эмитентов, ранее вышедших на цифровую платформу со своими токенами. Ее оценки в целом сошлись с оценками экспертов Finstore. В перспективе платформа хотела бы распространить практику рейтингования на всех эмитентов, то есть запустить в отношении компаний, планирующих занимать на открытых рынках в цифровых форматах, дополнительную параллельную экспертизу.

С точки зрения заказчика выпуска токеновВ Беларуси наибольший опыт корпоративных заимствований у банков и лизинговых компаний. «АВАНГАРД ЛИЗИНГ» эмитирует облигации уже более 10 лет, при этом законодательные ограничения не позволяют некоторым эмитентам широко использовать дополнительные виды ценных бумаг, к которым у рынка есть явный интерес, в том числе для целей создания личных пенсионных накоплений.

Инвесторам для входа на рынок облигаций требуется сравнительно высокая начальная сумма. Кроме того, они должны отдавать себе отчет в дополнительных расходах на брокерское обслуживание и транзакционных издержках по валютообменным операциям. Все это существенно снижает доходность корпоративных займов и их привлекательность в глазах инвесторов.

По мнению руководителя компании «АВАНГАРД ЛИЗИНГ» Антона Андренко, появление токенов в качестве долгового инструмента сняло целый ряд вопросов.

— Finstore позволяет инвестировать сравнительно небольшие суммы, делать это регулярно без посещения офиса, при желании фиксировать обязательства в валютном эквиваленте, не нести расходов на выплату комиссий за обслуживание и проведение операций. Запрос у инвесторов на такой продукт был давно, и теперь он создан.

В худшем случае

Еще одна хорошая новость: по токенам дефолтов в Беларуси пока не было. Причем, несмотря на непростой во многих отношениях 2020 год, по словам Дмитрия Шедко, «средняя температура по больнице» — финансовые показатели эмитентов — даже улучшилась. Но если гипотетически представить, что какая-то из компаний откажется платить по своим обязательствам, то надо исходить из следующих вводных.

1. Большинство токенизированных долговых обязательств не имеет (как правило) дополнительного обеспечения. Правда, на платформе было несколько выпусков с дополнительной банковской гарантией, но доминирующим это направление вряд ли станет. На Finstore считают более перспективным создание рынка страхования токенов — чтобы была возможность и у эмитента, и у инвестора страховать риски. И тогда либо эмитент станет предлагать это в пакете, либо на платформе будет функционал, когда инвестор, приобретая конкретный токен, сможет нажать кнопку и, пожертвовав какой-то доходностью, получить дополнительную гарантию возврата денег. Проще говоря, при таком развитии событий в случае дефолта инвесторы обратятся за компенсациями к страховщику. Но, подчеркнем, все это пока на этапе согласований с регуляторами.

2. По белорусскому законодательству, токен относится к обязательствам компании, укладывающимся в общую систему гражданского права. То есть в случае дефолта инвестор сначала должен обратиться с претензией в компанию-эмитент, а если она не будет удовлетворена, он сможет отстаивать свои интересы в суде. В случае же банкротства компании токены попадают в ту же очередь удовлетворения кредиторов, что и по обычным корпоративным облигационным займам.

Где скрытые комиссии и сборы?

Среди финансовых инструментов токены в нынешнем виде более прозрачны с точки зрения отсутствия какой-либо дополнительной финансовой нагрузки на инвесторов. Надо обращать внимание только на политику банка, на счета которого с платформы будут выводиться средства. Банки сами устанавливают размеры комиссий за начисления средств — лучше заранее поинтересоваться вилками и размерами процентов на суммы. Если для вас они окажутся комфортными, то можно пользоваться привычными счетами; в противном случае лучше открыть счет в Банке БелВЭБ, поскольку Finstore входит в его экосистему, и, соответственно, партнерский банк предоставляет лучшие (точнее, даже символические) комиссионные условия для вывода средств из токенов.

Тогда за чей счет банкет?

— У нас очень простая бизнес-модель, — объясняет руководитель Finstore. — Мы получаем заранее оговоренную прямую комиссию от тех денег, которые привлекала компания. Это, конечно, наш предпринимательский риск, но на данном этапе мы считаем его приемлемым. Единственное, сегодня с учетом того, что компании хотят работать с меньшими выпусками, чем изначально предполагалось, мы ведем речь не о миллионах, нормальными считаются выпуски объемом $200–300 тыс., — у нас есть фиксированный платеж за оформление документов, организацию выпуска. Там первичные услуги, дальше — тарифная сетка, которая зависит от срока размещения, гарантий и т. д. А клиент-инвестор, который приходит вложить деньги, нам не платит ничего.

Неужели все так сладко?

Инвестор, вкладывающийся в токены, не платит ничего платформе; можно практически уйти от расходов в пользу банков. А как насчет государства и налогов с доходов? Здесь немного сложнее...

До 1 января 2023 года действует освобождение от налогов по доходам от токенов. Что будет дальше? Декрет по цифровой экономике носит экспериментальный характер, ПВТ по итогам каждого года готовит обзор применения его норм, которые в случае их жизнеспособности затем переносятся в общегражданское законодательство. Участники рынка рассчитывают, что то же самое произойдет и с нормой по налоговой льготе в отношении токенов.

— Полагаю, в следующем году начнется дискуссия, а также обсуждение итогов и судьбы налогового режима. Мы рассчитываем, что он будет продлеваться. Во-первых, потому что есть общий налоговый режим ПВТ до 2050 года. Во-вторых, в рамках эксперимента мы не видим каких-либо существенных факторов, которые приводили бы к негативным последствиям. Кроме того, необходимо учитывать возможные трудности по администрированию этого налога в силу разнообразия видов токенов и расчета доходности по ним, — комментирует топ-менеджер Finstore.

***

В заключение беседы мы попросили Дмитрия Шедко назвать несколько причин, по которым он видит будущее за токенами.

1. Токен — очень гибкий инструмент, который можно эффективно использовать в разных сферах: недвижимости, сбережений, финансов, долгов... Предназначен для реализации сложных по замыслу проектов, сохраняя при этом свою технологическую основу.

2. Токен более прозрачен и надежен, чем документы на бумажных носителях. Его нельзя потерять, бухгалтерия с токенами не может сгореть — вся информация останется в огромной сети.

3. Он технологичен, имеет хорошую онлайн-составляющую. При желании мы можем полностью прекратить физические контакты с участниками процесса.

4. Нельзя рассчитывать, что токены полностью вытеснят другие инструменты и технологии, но на рынке они точно будут присутствовать и никуда уже не исчезнут (хорошая новость для нас, будущих пенсионеров. — Прим. ред.). Если сейчас сравнить токены с рынком корпоративных облигаций, то по объему выпусков платформа Finstore уже сопоставима с Белорусской валютно-фондовой биржей, и по итогам этого года мы планируем заявить, что стали на этом рынке крупным игроком.

Продолжение следует.