Тревога эта оправдана: как принято говорить на постсоветском пространстве, «не только лишь все» МСБ доживут до светлого постковидного завтра. Причем в странах, активно поддержавших МСБ деньгами и фискальными стимулами, ситуация не менее плачевна, чем в тех, которые не сделали этого: просто критический момент оказывается отсрочен до периода, когда господдержка прекращается, а спрос еще не восстановился.

Похоже, именно эта проблема подвигла группу экспертов МВФ (Федерико Диес, Ромен Дюваль, Хосе Гарридо, Себнем Калемли-Озкан, Цзяюэ Фан, Кьяра Магги, Николя Пьерри, Мария Соледад Мартинес Периа) провести исследование под названием «Перспективы несостоятельности МСБ в странах с развитой экономикой: оценка и варианты политики». Результаты исследования были обнародованы в первых числах апреля с характерной ремаркой: «Эта дискуссионная записка персонала МВФ представляет точку зрения авторов и не обязательно отражает точку зрения МВФ или его политику. Мнения, выраженные в настоящем документе, принадлежат авторам, а не МВФ, его Исполнительному совету или руководству». Резонно: в каждом конкретном случае производить такой анализ и принимать решения должны национальные правительства, а не международные институции.

И все-таки, по сути, перед нами полноценное исследование на 29 страницах, а не легковесная записка для внутрикорпоративного обмена мнениями. Читатель может ознакомиться с кратким изложением документа в блогах МВФ, а Office Life, как обычно, воспроизводит наиболее интересные моменты из блога и самой «записки».

Отложенная волна

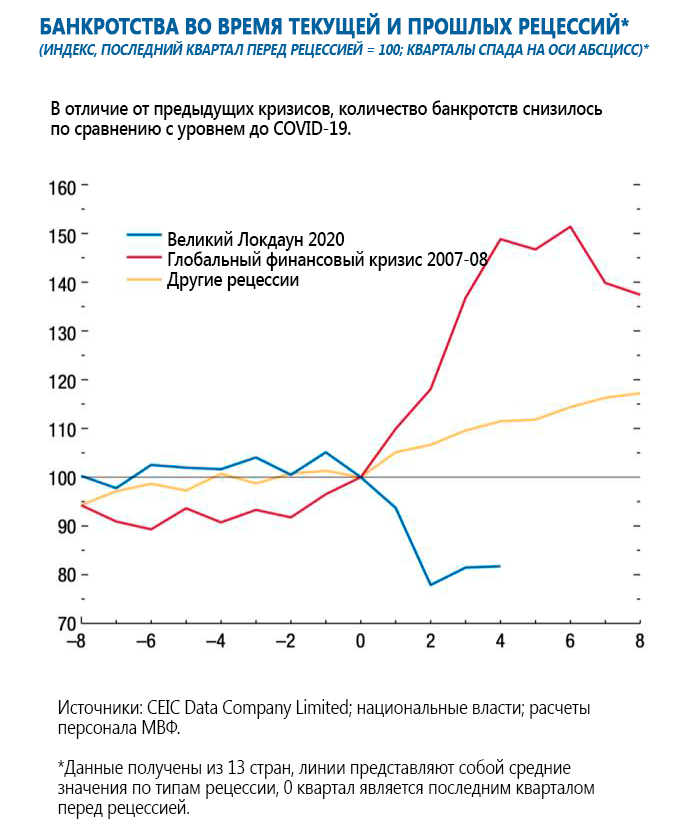

С одной стороны, по данным МВФ, количество банкротств МСБ во время великого локдауна снизилось по сравнению с доковидными рецессиями. С другой — высок риск, что незавидный финал жертв великого локдауна просто будет выглядеть менее незавидно, поскольку окажется отложен и перераспределен на длительном временном отрезке.

Правительства оказываются перед выбором, хорошо описанным The Financial Times (FT): «Игровое поле выкошено, и вытеснение их (МСБ. — Прим. ред.) с рынка путем слишком раннего отказа от господдержки было бы плохо для конкуренции. Но если эта поддержка сохраняется слишком долго, существует вероятность того, что вы накапливаете проблемы на потом, создавая целую кучу фирм-зомби, блокируя рост и производительность, как только экономика вновь откроется». Итак, в развитых странах ожидается волна неплатежеспособности МСБ, и эксперты Фонда попытались математически точно просчитать и описать ее параметры.

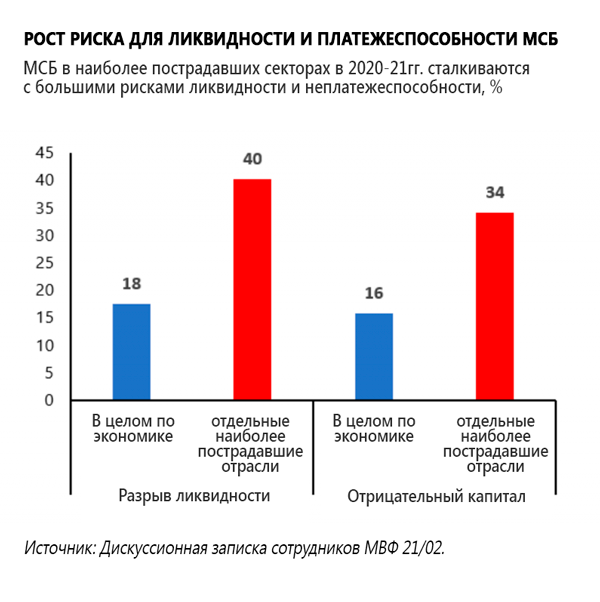

По прогнозам исследования, пандемия в 2021 году в 20 наиболее развитых странах Европы и Азиатско-Тихоокеанского региона (АТР) увеличит долю неплатежеспособных МСБ с 10 до 16%. Прогнозируемая неплатежеспособность ставит под угрозу около 20 млн рабочих мест (свыше 10% работников, занятых в МСБ), что примерно равно сегодняшнему общему числу безработных в анализируемых странах. Еще 18% МСБ также могут стать неликвидными: у них может не хватить наличности для выполнения своих непосредственных финансовых обязательств.

Рост неплатежеспособных МСБ, считают аналитики МВФ, «будет по величине аналогичен росту ликвидаций в течение 5 лет после мирового финансового кризиса 2008 года, но будет происходить в течение гораздо более короткого периода времени». Звучит очень правдоподобно: в интервале между окончанием господдержки и завершением коронакризиса проблема должна обозначиться в полный рост.

Почему такой исход неизбежен? Авторы отвечают на этот вопрос точно и лаконично: «Обильная поддержка ликвидности посредством займов, кредитных гарантий и мораториев на выплату долгов защитила многие МСБ от непосредственного риска банкротства. Но поддержка ликвидности не может решить проблемы платежеспособности. Поскольку фирмы накапливают убытки и берут взаймы, чтобы продолжать деятельность, они рискуют стать неплатежеспособными — обремененными долгами, намного превышающими способность выплачивать». Грубо говоря, спасательный круг не заменит земли под ногами. Да и вернуться после завершения кризиса выжившим МСБ предстоит в новую конкурентную среду.

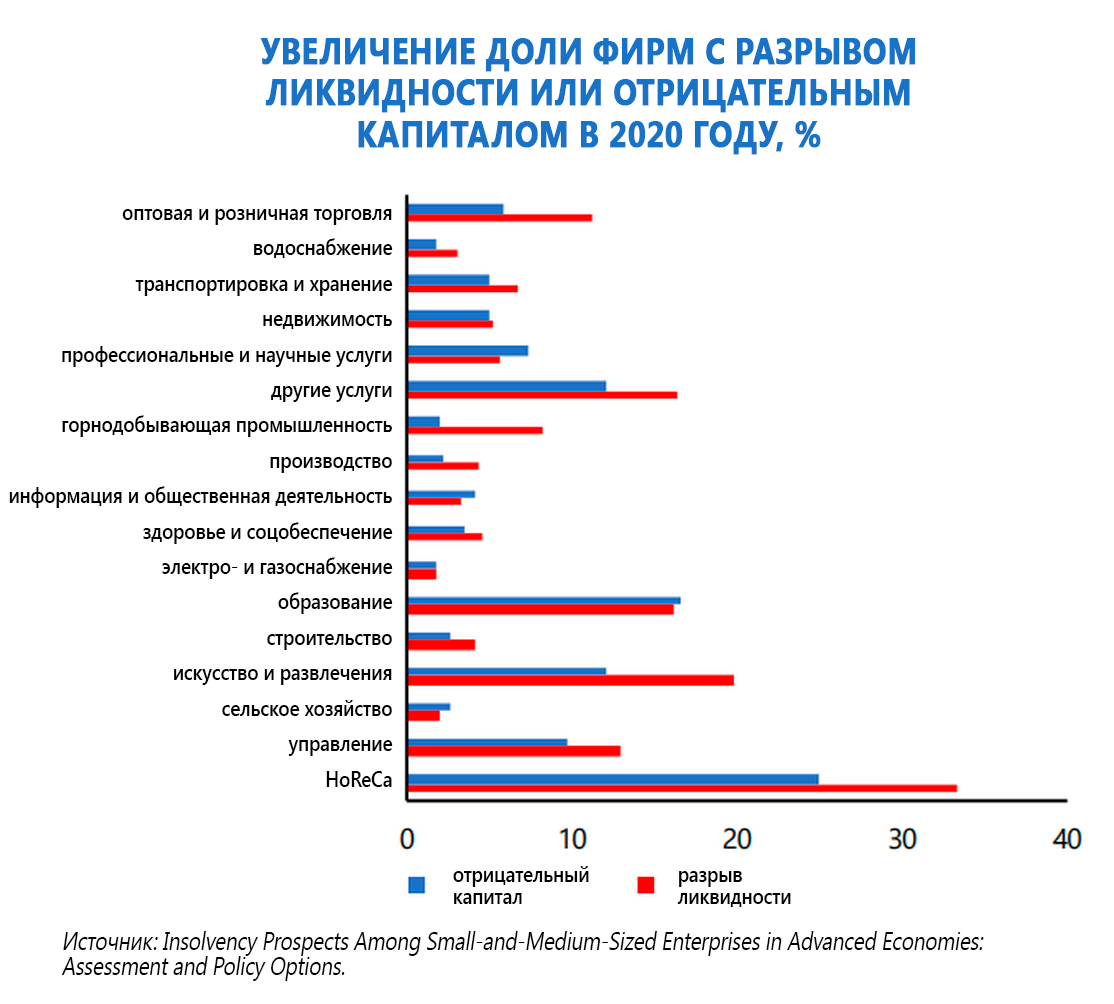

Справка Office LifeПо данным исследования, степень риска варьируется в страновом и отраслевом разрезе. В АТР рост банкротств прогнозируется на уровне 3,5%, тогда как в Южной Европе этот показатель достигает 8%. В секторе «проживание и питание» доля терпящих бедствие МСБ может достигнуть 25%. Среди других уязвимых секторов — индустрия развлечений, образование, услуги и т.п.

С МСБ кризис неплатежеспособности перекинется на банки: он, полагают авторы, «может спровоцировать дефолты и привести к значительному списанию средств, истощая банковский капитал». И опять в наименее защищенном положении оказываются страны Южной Европы с развитой туриндустрией и небольшие банки, специализирующиеся на кредитовании МСБ.

Справка Office LifeПо прогнозу исследования, четверть небольших банков может столкнуться с падением по крайней мере на 3% своих коэффициентов капитала, 10% испытают еще большее падение — минимум на 7%.

Неотложные меры

Есть ли у аналитиков МВФ лекарство от надвигающегося бедствия? Есть, хотя, как и в случае с вакцинами, его эффективность наверняка будут оспаривать (не забываем — записка дискуссионная): «Сочетание постоянной поддержки ликвидности, квазиактивных вливаний и усиленных механизмов реструктуризации».

Почему правительствам развитых стран придется поддерживать ликвидность переживающего бедствие МСБ? «Из-за огромного масштаба проблемы издержки банкротства для общества намного превышают их издержки для отдельных должников и кредиторов», — констатируют авторы. Агония множества МСБ затронет значительную часть социальной инфраструктуры и будет иметь долгосрочные последствия: «Если волна неплатежеспособности захлестнет суды, они могут не реструктурировать жизнеспособные фирмы и подтолкнуть их к ликвидации. Последуют неоправданные потери в ценных производственных сетях, человеческом капитале и рабочих местах». В таких случаях у нас говорят просто: себе дороже.

Развитым странам эксперты МВФ советуют задуматься о квазидолевых вливаниях (квазиинвестициях) в МСБ. Это довольно интересный механизм поддержки, и в Европе действительно активно изучают его. Рецепт «заключается в том, чтобы правительства предоставляли займы для участия в прибылях посредством новых займов или конверсии существующих. Эти займы были бы младшими по сравнению со всеми другими существующими долговыми требованиями, и их выплата могла бы быть частично индексирована на прибыль фирмы». Схожим образом у нас спасают крупные госпредприятия — правда, итоги этих мер, как правило, разочаровывают.

И тут на помощь приходит еще одна традиционная рекомендация МВФ: адресный характер поддержки. Помогать следует неплатежеспособному МСБ, если его бизнес-модель жизнеспособна.

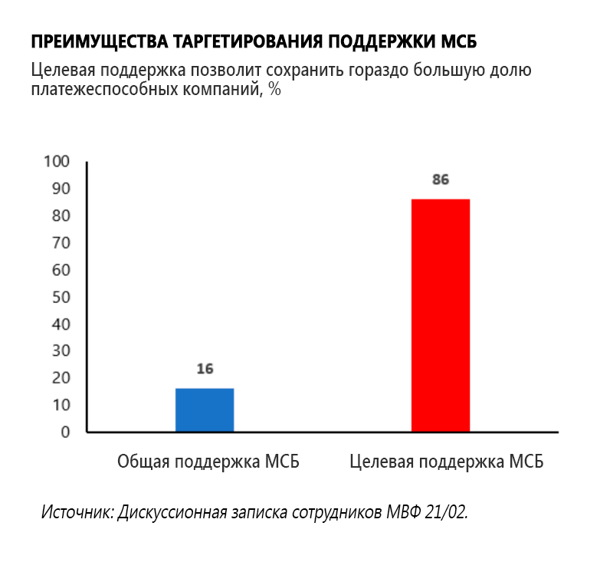

По расчетам авторов, целевая программа поддержки с бюджетом в 0,5% общего ВВП 20 проанализированных стран могла бы вернуть более 80% жизнеспособных, но временно неплатежеспособных МСБ до нулевого чистого капитала (минимальное определение платежеспособности). Это более чем в 4 раза больше, чем было бы достигнуто при поддержке всех МСБ без разбору.

Самый деликатный вопрос состоит в том, кто должен оценивать бизнес-модель МСБ и ее жизнеспособность. И тут у авторов снова есть интересные рекомендации: «Правительства могли бы подумать о том, чтобы обусловить свою поддержку частными инвесторами (например, банками) вливаниями их капитала в неплатежеспособный МСБ, что позволило бы рынку взять на себя ведущую роль в определении жизнеспособности бизнеса». Механизм интересный, но для начала он должен быть апробирован на практике.

А вот насчет обязательной и всеохватывающей поддержки МСБ у экономистов МВФ имеются обоснованные сомнения: «Повсеместные (всеобщие) вливания выгодны двум типам фирм, которые не должны получать поддержку платежеспособности: тем, которые не нуждаются в ней, поскольку платежеспособны даже в условиях кризиса, и тем, которые были бы неплатежеспособны даже без пандемии». С этим доводом никак не поспоришь.

Иллюзий относительно постковидной будущности МСБ у авторов исследования нет: «Даже при наличии мер господдержки неплатежеспособность МСБ, скорее всего, будет расти». Поэтому они ставят вопрос о создании специального инструментария для банкротств и реструктуризации задолженности. В частности, речь идет о механизмах внесудебной реструктуризации, гибридной реструктуризации, ускоренных процедурах банкротства, упрощенной реорганизации небольших фирм и т.п. Чтобы чиновники не лили потом крокодиловы слезы над ликвидируемыми МСБ, аналитики МВФ напоминают: «Поскольку ликвидация может быть чрезмерной даже при хорошо функционирующих процедурах несостоятельности, правительства могли бы предоставить финансовые стимулы для того, чтобы склонить баланс в сторону реструктуризации».